Auswirkungen des CO2-Grenzausgleichsystems (CBAM) auf den Eisen- und Stahlsektor

Am 1. Oktober 2023 trat das CO₂-Grenzausgleichsystem (Carbon Border Adjustment Mechanism – CBAM) in Kraft. Als Maßnahme zur Begrenzung der Verlagerung von CO₂-Emissionen (Carbon Leakage) ergänzt das Instrument das Europäische Emissionshandelssystem (EU-EHS), indem es einen CO₂-Preis für importierte Waren festlegt, der dem CO₂-Preis für im Inland produzierte Waren entspricht. CBAM führt eine Reihe von Berichts- und Einhaltungspflichten für Importeure von Waren in die Europäische Union ein.

Warum ist CBAM notwendig?

CBAM zielt darauf ab, das Risiko für Carbon Leakage im Rahmen des EU-EHS zu verringern. Carbon Leakage beschreibt das Phänomen, bei dem Klimapolitik die Wettbewerbsfähigkeit inländischer Hersteller gegenüber umweltschädlicheren ausländischen Herstellern einschränkt, die von weniger strengen Vorschriften profitieren. Es besteht dann die Gefahr, dass die Industrie in Länder mit niedrigeren Umweltstandards abwandert. Die Emissionen würden exportiert statt gemindert, und die heimische Wirtschaft verbleibt geschwächt.

Im Rahmen des EU-EHS erhalten regulierte Unternehmen, bei denen ein Carbon-Leakage-Risiko besteht, kostenlos Emissionszertifikate in Abhängigkeit von ihrer Emissionsintensität im Verhältnis zu einem sektoralen Benchmark. Auf diese Weise wird der Wettbewerbsnachteil der europäischen Klimapolitik abgemildert. Die Zuteilung kostenloser Zertifikate läuft bis 2034 aus, ab dann wird CBAM diese Aufgabe übernehmen.

Was ist der Mechanismus & Anwendungsbereich von CBAM?

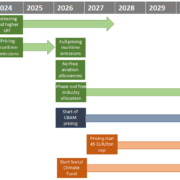

CBAM ist während der Übergangsperiode von Oktober 2023 bis Ende 2025 auf ausschließlich Berichtspflichten beschränkt. Importeure oder indirekte Zollvertreter, die CBAM-Waren in die EU einführen, sind verpflichtet, die bei der Herstellung von CBAM-Waren und deren Vorprodukten entstehenden Emissionen (graue Emissionen) zu berechnen und zu melden.

Der Zeitraum der vollständigen Anwendung des CBAM beginnt 2026. Ab diesem Zeitpunkt müssen die Importeure CBAM-Zertifikate erwerben. Der Preis der CBAM-Zertifikate ist an den Preis der Emissionszertifikate im EU-EHS gekoppelt, der derzeit bei etwa 85 Euro pro Tonne CO2-Äquivalent liegt und bis 2030 voraussichtlich zwischen 100 und 150 Euro liegen wird. Jeder CO2-Preis, der bereits in den Herkunftsländern fällig wird, reduziert die Anzahl der abzugebenden CBAM-Zertifikate (Abbildung 1). Dieser Mechanismus gleicht den Kohlenstoffpreis für ausländische und inländische Waren an, die auf dem EU-Markt verkauft werden. Im Vergleich zum System der kostenlosen Zuteilung erhöht CBAM nicht nur die Einnahmen der EU aus dem EU-EHS, sondern schafft auch Anreize für ehrgeizige Kohlenstoffpreise und die Dekarbonisierung der Industrie im Ausland.

Abbildung 1 CBAM-Wirkungsweise. Quelle: carboneer.

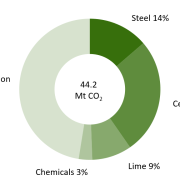

CBAM deckt derzeit sechs Sektoren ab, auf die etwa 50 % der Emissionen im EU-EHS entfallen: Aluminium, Zement, Elektrizität, Düngemittel, Wasserstoff sowie Eisen & Stahl. Im Eisen- und Stahlsektor werden derzeit 478 KN-Waren (Kombinierte Nomenklatur) zu 8 aggregierten Warenkategorien zusammengefasst, die ähnliche Produktionswege, Systemgrenzen und Vorläuferstoffe aufweisen.

Bis spätestens Ende 2024 wird die EU-Kommission weitere Produkte entlang der Wertschöpfungskette von CBAM-Waren für eine mögliche Aufnahme in die Verordnung identifizieren. Ab Januar 2028 und anschließend alle zwei Jahre wird die Effektivität von CBAM bewertet und über die mögliche Aufnahme weiterer Sektoren in CBAM beraten.

Was sind die CBAM-Verpflichtungen für Importeure?

Um ihre CBAM-Verpflichtungen zu erfüllen, müssen sich Importeure oder indirekte Zollvertreter vor der Einfuhr von CBAM-Waren in die EU als autorisierte CBAM-Anmelder registrieren lassen. Für jedes Kalenderjahr müssen die regulierten Unternehmen die in den Importen enthaltenen Emissionen nach der weiter unten beschriebenen Methode berechnen und die Ergebnisse in der CBAM-Erklärung bis zum 31. Mai des Folgejahres mitteilen. In diesen Erklärungen können die Importeure auch eine Verringerung der abzugebenden CBAM-Zertifikate beantragen, wenn im Herkunftsland bereits ein Preis auf Emissionen gezahlt wurde. Die in den CBAM-Erklärungen enthaltenen Informationen müssen von unabhängigen Gutachtern verifiziert werden, die im Rahmen der EU-EHS-Verordnung akkreditiert sind. Weiterhin müssen Importeure einen Zugang zum CBAM-Register einrichten. Auf dieser Plattform werden die Daten über die grauen Emissionen an die Behörden übermittelt und CBAM-Zertifikate gekauft und eingereicht.

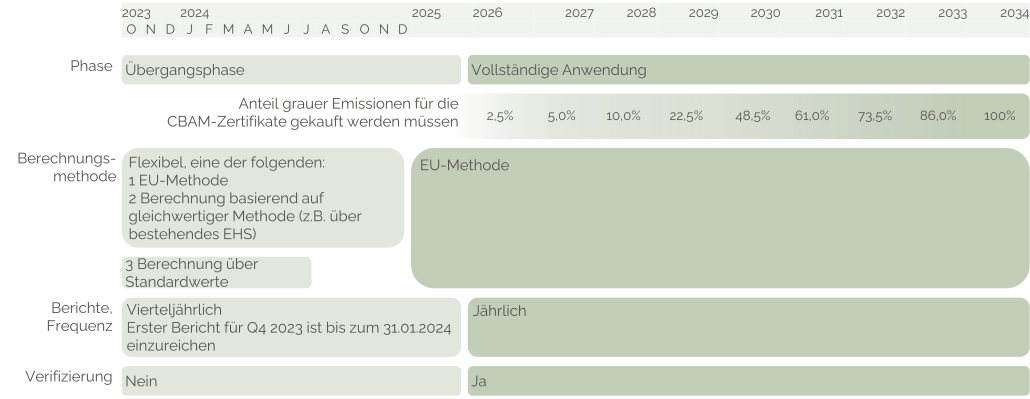

Die Verpflichtung zur Einreichung von CBAM-Zertifikaten wird schrittweise bis 2034 eingeführt. In der Übergangszeit müssen keine CBAM-Zertifikate gekauft werden. Erst mit der vollständigen Anwendung von CBAM im Jahr 2026 müssen die Importeure CBAM-Zertifikate abgeben. Die Anzahl der abzugebenden CBAM-Zertifikate steigt proportional zum Auslaufen der kostenlosen Zuteilungen im EU-EHS: 2026 müssen regulierte Unternehmen CBAM-Zertifikate für 2,5 % ihrer grauen Emissionen abgeben. Dieser Anteil steigt schrittweise an, bis er im Jahr 2034 100 % erreicht.

Wie werden graue Emissionen berechnet?

Generell müssen die CBAM-Anmelder sowohl die direkten Emissionen aus dem Produktionsprozess als auch die indirekten Emissionen aus der Erzeugung der im Produktionsprozess verwendeten Energie berücksichtigen. In der CBAM-Richtlinie sind einige Güter (auch aus dem Eisen- und Stahlsektor) aufgeführt, bei denen nur die direkten Emissionen zu berücksichtigen sind, da einige Produktionsanlagen von den EU-Ausgleichszahlungen für höhere Strompreise profitieren. Für die eigentliche Berechnung der direkten Emissionen können die Verpflichteten eine der beiden Methoden anwenden:

- Der berechnungsbasierte Ansatz, bei dem die in der Produktion verwendeten Rohstoffe und Inputs mit Berechnungsfaktoren wie dem netto Heizwert oder Emissionsfaktoren kombiniert werden.

- Der messungsbasierte Ansatz, bei dem die Emissionen durch kontinuierliche Messungen des Abgasstroms und der Treibhausgaskonzentrationen in den Abgasen bestimmt werden.

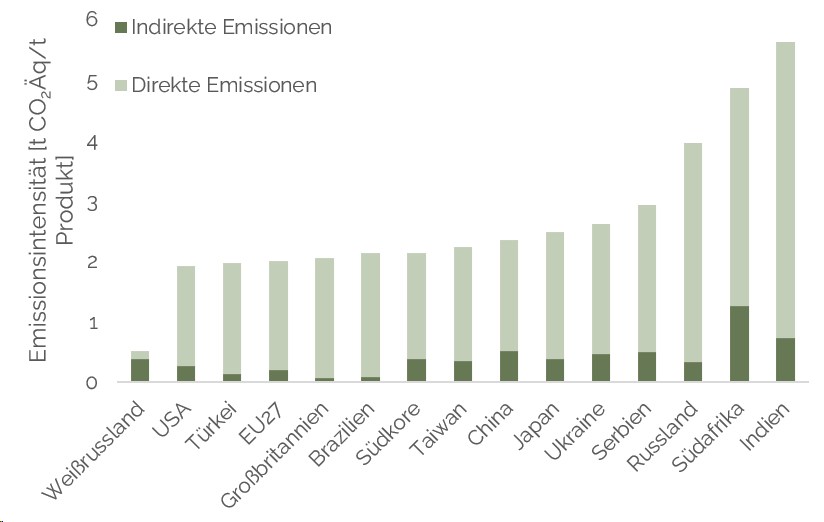

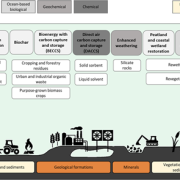

Wenn die CBAM-Anmelder nicht über die erforderlichen Daten zur Durchführung der Berechnungen verfügen, können sie auf Standardwerte zurückgreifen, die als Emissionsfaktoren verwendet werden. Die Standardwerte sollen bis Ende 2023 veröffentlicht werden. Die EU hat bereits eine erste Studie veröffentlicht, die die Unterschiede in den Emissionsintensitäten zwischen der EU und ihren Handelspartnern für CBAM-Waren aufzeigt (siehe Abbildung 2).

Abbildung 2 Emissionsintensität für CN code 7217 10 – Wires of non-alloy steel. Der Wert für Weißrussland basiert auf dem sekundären Produktionsweg. Quelle: Vidovic et al. (2023).

CBAM-Anmelder können auch ihre Lieferanten auffordern, sich als Betreiber aus einem Drittland im CBAM-Register registrieren zu lassen. Sie können die oben genannte Berechnungsmethode auf ihren Output anwenden und eine Prüfung gemäß den EU-EHS-Standards durchführen lassen. Die Lieferanten können dann die Informationen über ihre grauen Emissionen an die CBAM-Anmelder weitergeben, die ihrerseits diese Informationen in ihren CBAM-Erklärungen verwenden können.

Welche Regeln gelten während des Übergangszeitraums?

Die EU ist sich der Herausforderungen für Unternehmen bewusst, und führt den Mechanismus schrittweise mit einer Übergangsperiode vom 1. Oktober 2023 bis zum 31. Dezember 2025 ein. Die Übergangszeit soll allen Beteiligten, einschließlich Importeuren, Herstellern und Behörden, als Test- und Lernphase dienen. Ihr Zweck ist es, Daten über graue Emissionen zu sammeln, um die Methodik für den Zeitraum der vollständigen Anwendung ab 1. Januar 2026 zu verbessern. Die CBAM-Verpflichtungen beschränken sich während des Übergangszeitraums auf die Berichterstattung (Abbildung 3).

CBAM-Anmelder müssen anstelle von jährlichen CBAM-Erklärungen vierteljährliche CBAM-Berichte einreichen. Der erste Bericht, der die grauen Emissionen aus dem vierten Quartal 2023 abdeckt, muss bis zum 31. Januar 2024 eingereicht werden. Die Anforderungen an die Berechnung und die allgemeine Berichterstattung werden in der Übergangsphase etwas gelockert: Neben der oben beschriebenen Berechnungsmethode (EU-Methode) stehen für die Übergangsphase zwei weitere Methoden zur Verfügung:

- Bis zum 31. Dezember 2024 können graue Emissionen über nationale Systeme von Drittländern ermittelt werden, wie z. B. Kohlenstoffpreissysteme oder Überwachungssysteme.

- Bis zum 31. Juli 2024 können graue Emissionen auch ausschließlich anhand von Standardwerten aus der EU oder anderen Ländern ermittelt werden, wenn die Berechnungsmethoden übereinstimmen.

In der Übergangsphase müssen Unternehmen sowohl über direkte als auch über indirekte Emissionen berichten. Die oben erwähnten Ausnahmen für indirekte Emissionen in der Eisen- und Stahlindustrie gelten nur für den Zeitraum der vollständigen Anwendung der CBAM-Regeln. Sanktionen können verhängt werden, wenn der Anmelder keinen korrekten oder vollständigen CBAM-Bericht vorlegt. Die Strafen liegen zwischen 10 und 50 EUR pro Tonne nicht gemeldeter Emissionen.

Abbildung 3 CBAM Zeitplan. Quelle: carboneer.

Welche unmittelbaren Aufgaben ergeben sich für Unternehmen?

Bis zum Zeitraum der vollständigen Anwendung dauert es noch über zwei Jahre. Schon jetzt können Sie Ihr Unternehmen vorbereiten, um die rechtlichen Verpflichtungen des Übergangszeitraums zu erfüllen und einen Vorsprung für den Zeitraum der vollständigen CBAM-Anwendung zu erarbeiten:

- Ermitteln Sie, welche Ihrer Importe den CBAM-Vorschriften unterliegen. Setzen Sie sich mit Lieferanten und Herstellern in Verbindung, um Emissionsdaten für importierte Waren zu sammeln. Sammeln Sie Informationen über Kohlenstoffpreisregelungen in den Ursprungsländern Ihrer CBAM-Waren.

- Lassen Sie sich als CBAM-Anmelder registrieren oder lassen Sie Ihren indirekten Zollvertreter registrieren.

- Erhalten Sie Zugang zum CBAM-Übergangsregister. Dies ist die Schnittstelle für Regulierungsbehörden und regulierte Unternehmen während der Übergangszeit.

- Lernen Sie den Umgang mit der von der EU veröffentlichten CBAM-Meldevorlage.

- Einrichtung von Prozessen zur Sammlung von Emissionsdaten und Bereitstellung von Personalkapazitäten für die Bearbeitung von CBAM-Aufgaben.

- Nutzen Sie die Preisprognose für die EU-Emissionsrechte und die Prognosen zu grauen Emissionen, um die mittelfristigen wirtschaftlichen Auswirkungen der CBAM-Vorschriften auf Ihre Lieferkette und Ihr Unternehmen zu beurteilen.

- Verstehen Sie die Auswirkungen von CBAM auf Ihre Lieferkette und bewerten Sie Ihr Preis- und Regulierungsrisiko in verschiedenen Ländern.

Mit der Einführung von CBAM spielt die Emissionsüberwachung und -berichterstattung zusammen mit der Bepreisung von CO2 eine immer wichtigere Rolle für Nicht-EU-Produzenten und Importeure. Die Verpflichtungen zur Emissionsberichterstattung während des Übergangszeitraums von CBAM sind für viele Unternehmen neu erfordern eine umfassende Vorbereitung. Die Vorschriften zu CBAM werden in den kommenden Jahren weiterentwickelt und sollten von Erzeugern aus Drittländern und der EU sowie von Händlern und Importeuren gleichermaßen genau beobachtet werden. Weitere CBAM-Durchführungsbestimmungen werden kontinuierlich veröffentlicht. Beispielsweise zur Beschaffung von Ökostrom über Strombezugsverträge (PPAs) oder zu aktualisierten Produktlisten, die den CBAM-Verpflichtungen unterliegen. Letztlich benötigen Unternehmen einen strategischen Ansatz für diese neuen Realitäten des globalen Handels und der Dekarbonisierung.

Quelle:

Vidovic, D., Marmier, A., Zore, L. and Moya, J., Greenhouse gas emission intensities of the steel, fertilisers, aluminium and cement industries in the EU and its main trading partners, Publications Office of the European Union, Luxembourg, 2023, doi:10.2760/359533, JRC134682.

carboneer

carboneer

Dein Kommentar

An Diskussion beteiligen?Hinterlasse uns Deinen Kommentar!